相較于2021年年末收盤價(后復權,下同),2021年滬深兩市共有45只新股股價跌破發行價。當年,醫藥生物行業中共有10只新股至年底破發。研究發現,該行業中超九成新股選擇在科創板或創業板上市,和-U的年末收盤價相較于各自的發行價均下跌約30%。

剔除市盈率不可得的情況,2021年在科創板上市的新股的發行市盈率平均高于所屬行業市盈率。當年10月中下旬至年末,科創板共有10只新股在上市首日收盤即跌破發行價。

45只新股至年底破發 “中槍”最多

在2021年新股中,滬深兩市共有45只新股的年末后復權收盤價低于發行價。其中,14只新股在上市首日收盤即破發;和的股價在上市首日破發。但至年末反超發行價。考慮到作為主承銷商或將面臨的認購余額等情況,新股破發或使承銷機構蒙受一定損失。

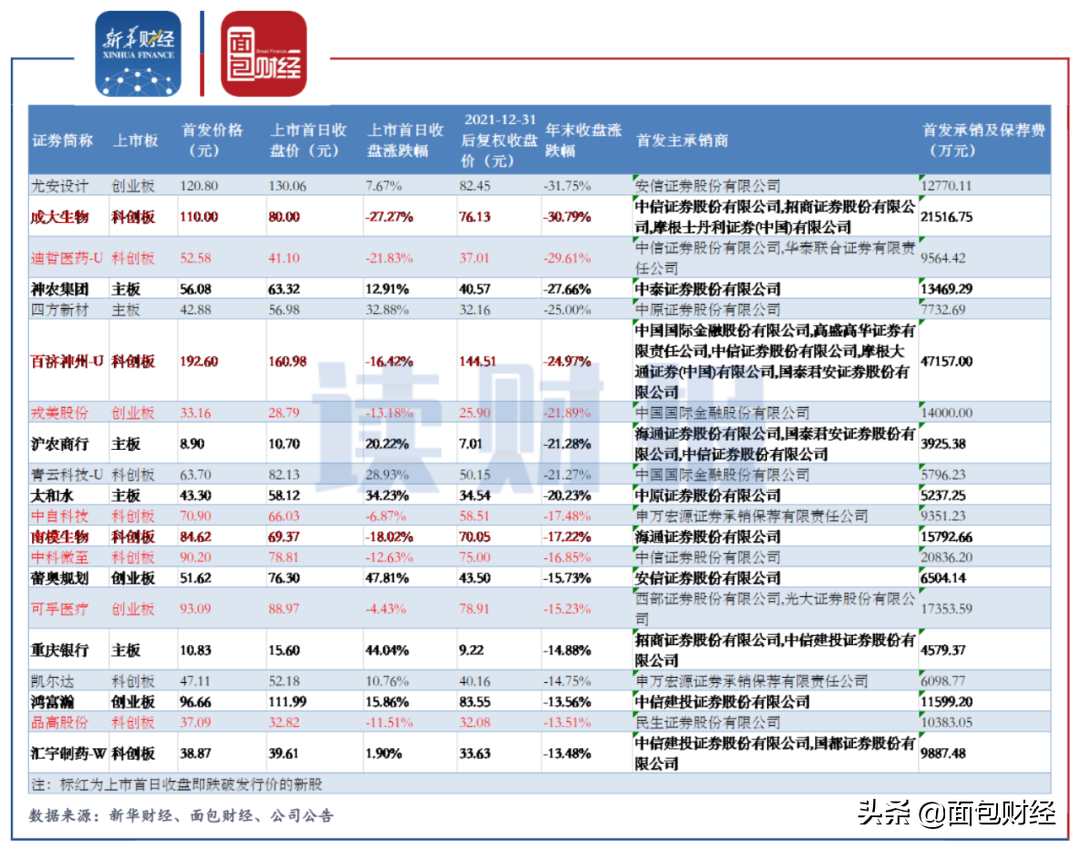

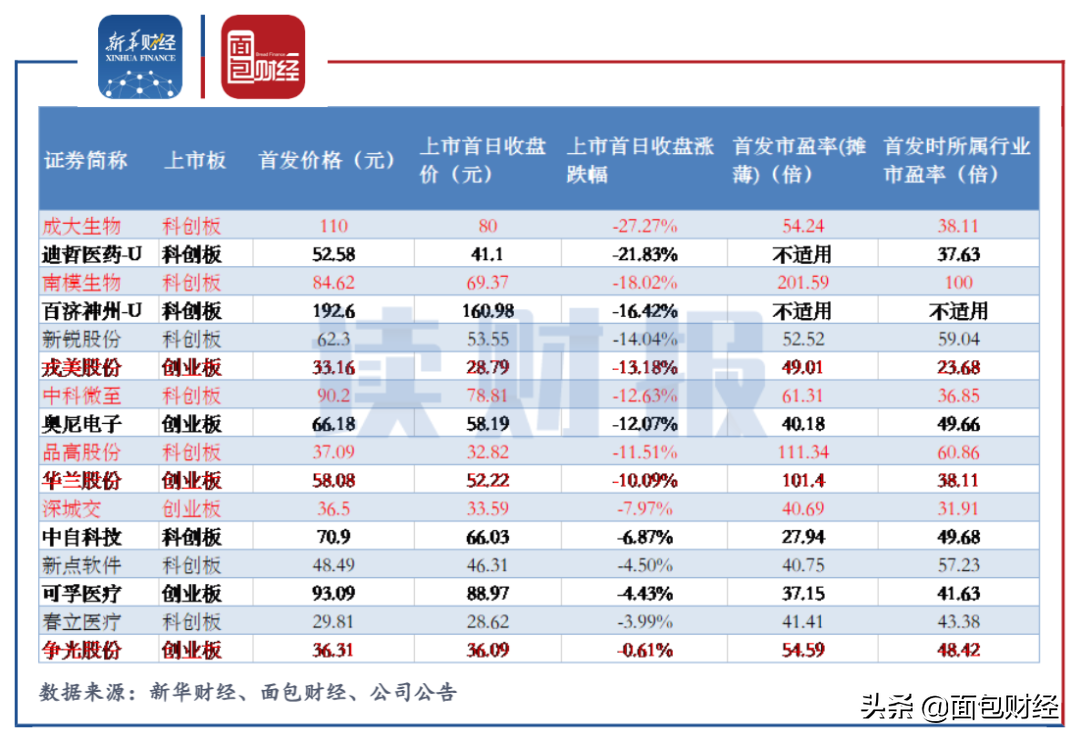

圖1:2021年至年末收盤破發跌幅前20的新股

在科創板和創業板,2021年,合計30只新股的年末收盤價跌破發行價,其中14只新股在上市首日收盤即跌破發行價。至當年年末,6只新股的跌幅超過20%,其中的跌幅最大為31.75%,由證券主承銷,首發承銷及保薦費為1.28億元。另有成大生物在上市首日收盤即破發,至年末收盤的跌幅超過30%,其首發承銷及保薦費為2.15億元,由中信證券、和摩根士丹利證券為主承銷商。

相較于創業板和科創板,2021年,在主板上市的新股未發生首日收盤即破發的情況,但有15只新股股價至年底收盤跌破發行價。其中跌幅超過20%的有、、和四家,作為其中兩家的主承銷商,合計承銷及保薦費用達1.3億元。

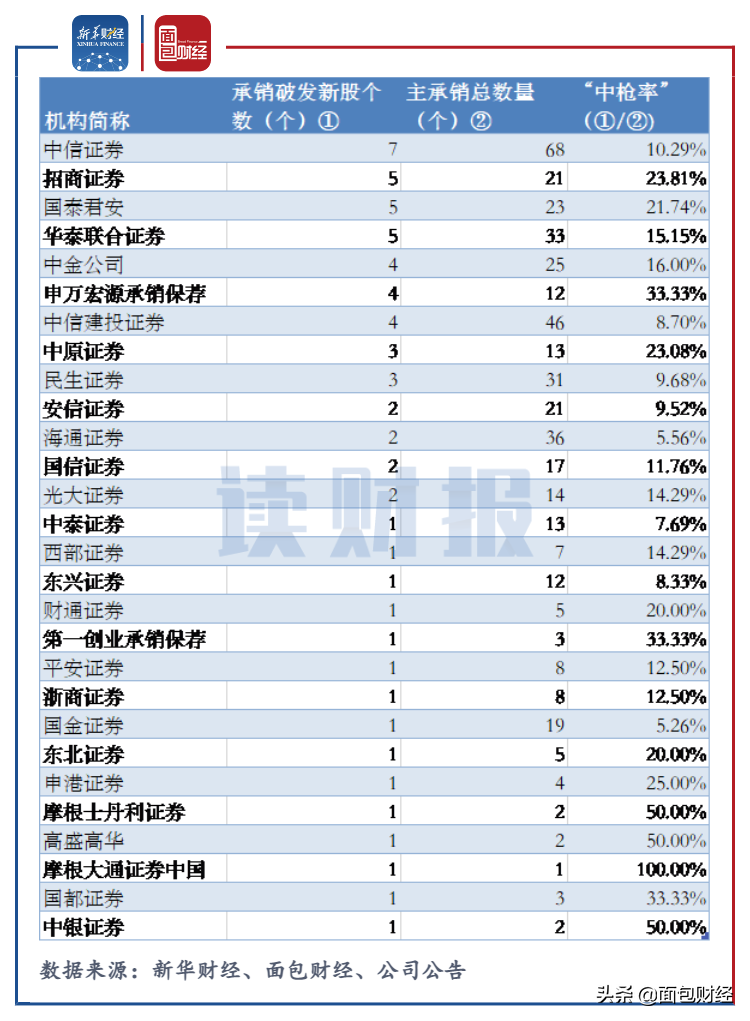

共有28家承銷機構擔任前述45只破發新股的主承銷商,其中,中信證券承銷7只新股,是承銷相關破發新股的絕對數量最多的機構。不過,考慮到中信證券作為主承銷商的新股承銷數量同樣最多,其承銷新股的破發“中槍率”實則較低。

圖2:2021年擔任破發新股主承銷商的情況

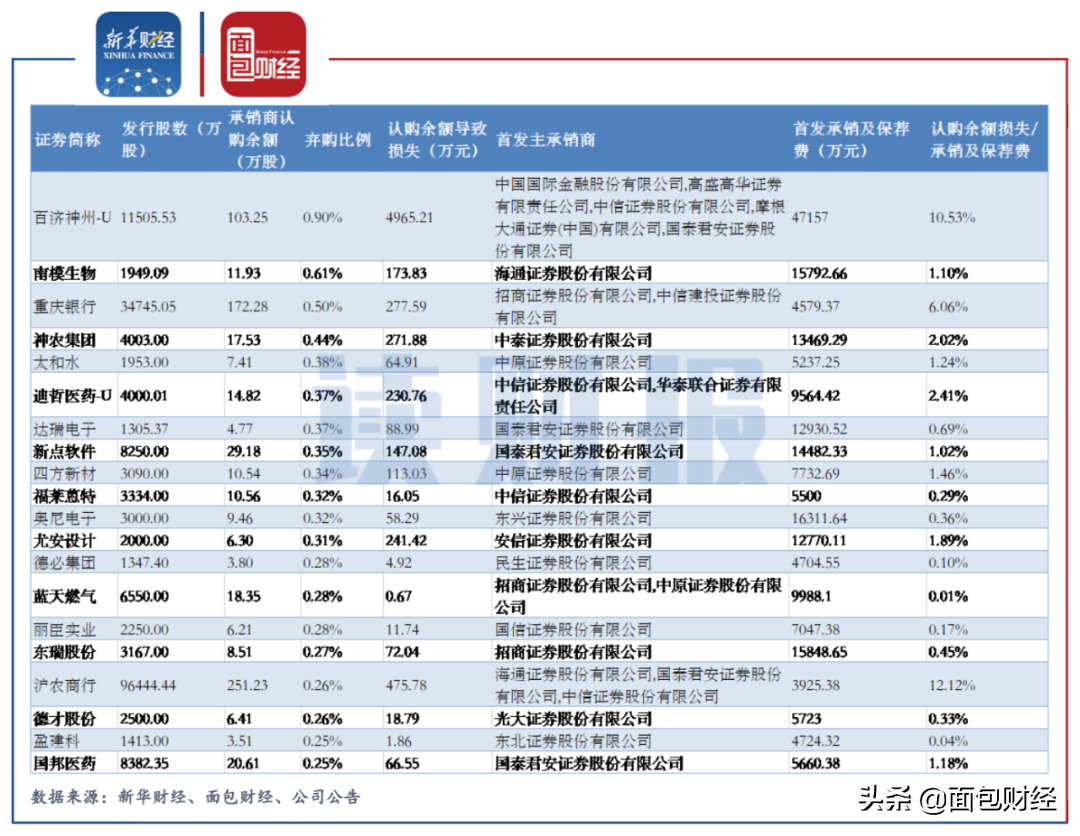

在所有破發新股中,-U的棄購比例最高,為0.9%,主承銷商們需認購余額103.25萬股,相較于年末收盤價,如主承銷商們未拋售按發行價認購的棄購新股,則將導致近5000萬元的損失,占總承銷及保薦費約一成。總體而言,相對于其承銷收入,包銷棄股對承銷商造成的損失占比較低。

圖3:2021年棄購比例前20名的新股主承銷商認購余額損失估算

10只醫藥生物新股破發 銀行股破發概率最高

數據顯示,前述45只收盤價截至2021年年末跌破發行價的新股中,10只屬于醫藥生物行業,使醫藥生物成為當年新股破發絕對數量最高的行業。此外,當年共計有4家銀行首發上市,其中和滬農商行2只新股破發,導致銀行行業破發率達50%。

圖4:2021年破發新股所屬行業情況

研究發現,在破發新股絕對數量最高的醫藥生物行業,60只新股中有55只選擇在科創板或創業板上市,比例超過九成。在破發率最高的銀行業中,所有新股均在上交所主板上市,其中發生破發的重慶銀行和滬農商行的上市時間分別為2月和8月,距離年底有一段時間,而重慶銀行和滬農商行上市首日分別較發行價漲44.04%和20.22%。

圖5:2021年年末收盤價較發行價跌幅超過10%的新股

2021年,共有25只新股年末收盤價較發行價的跌幅超過10%。其中,科創板、創業板和主板的新股分別占11只、8只和6只,整體而言,在科創板和創業板上市的新股跌幅較大。此外,在跌幅較大的25只新股中,共有11只股票的上市日期在2021年10月之前,即距年末超過3個月,首發上市對其年末股價的影響或已減小,6只在主板上市的新股均在其列。

在距年末三個月以內上市的新股中,14只新股至年底的跌幅超過10%,均出自科創板和創業板。除、和三家外,其余11只新股均在上市當日收盤時即破發。

科創板發行市盈率溢價最高 10只新股上市首日即破發

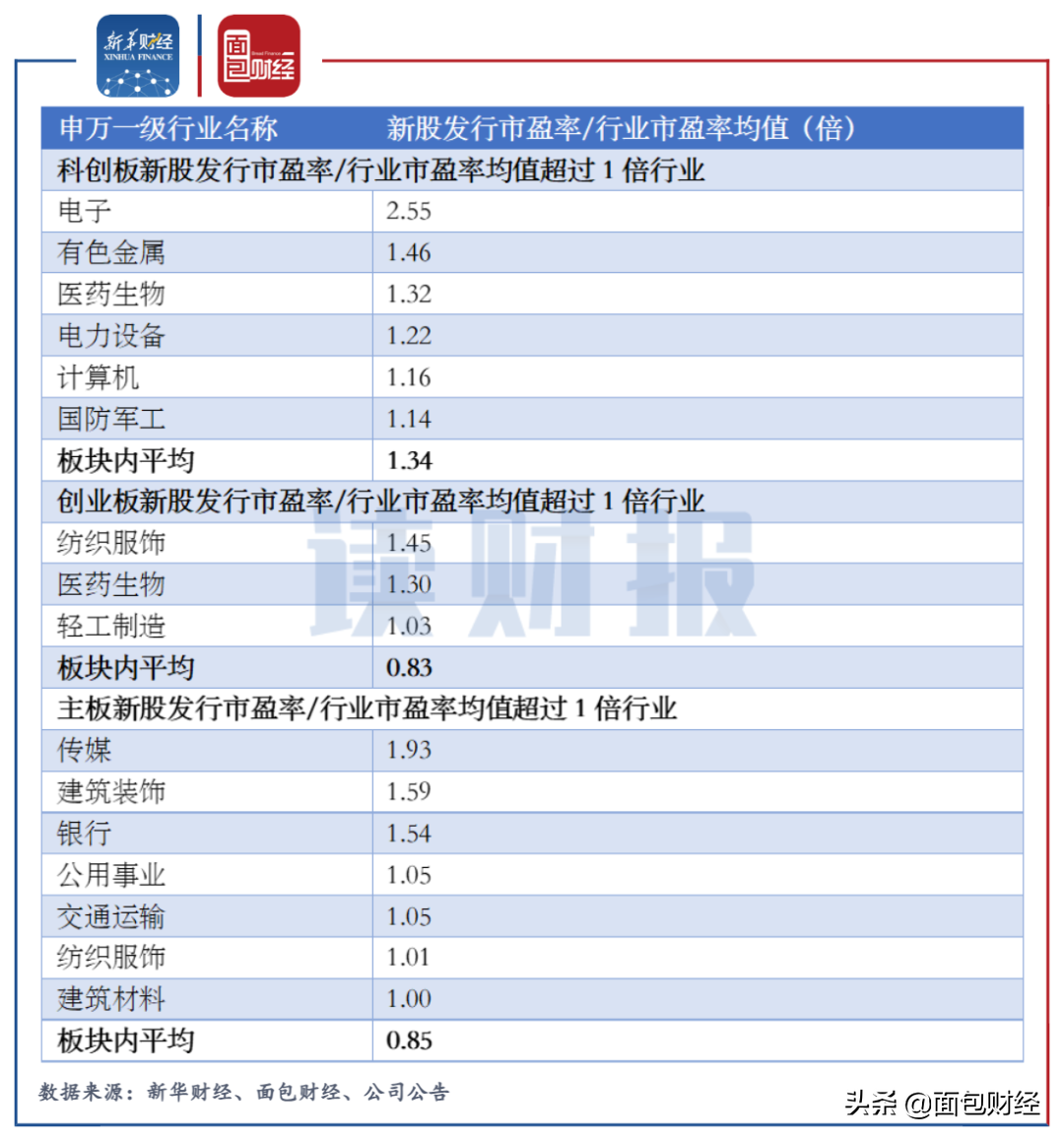

剔除發行市盈率或首發時所屬行業市盈率不可得的情況,在科創板上市新股的發行市盈率平均是首發時行業市盈率均值的1.34倍。其中,在科創板上市的電子行業新股發行市盈率溢價比例最高,為2.55倍。

在創業板和主板上市的新股,發行市盈率平均低于行業市盈率均值。由此可知,在首發上市時,對科創板新股,市場普遍給予較高的估值。

圖6:2021年新股上市發行市盈率與行業市盈率均值的比值

2021年10月中下旬至年末,在科創板和創業板,各有10只和6只新股在上市首日收盤即跌破發行價。在這16只新股中,8只股票的發行市盈率高于所屬行業市盈率均值。(HXY)

圖7:2021年上市首日收盤即跌破發行價的新股

【讀財報】是由新華財經與面包財經共同打造的一檔以上市公司財報解讀為主要內容的欄目。新華財經是新華社承建的國家金融信息平臺,內容全面覆蓋全球股市、匯市和債市等金融市場,提供權威、專業、全面的金融信息服務。

免責聲明:本文僅供信息分享,不構成對任何人的任何投資建議。

版權聲明:本作品版權歸面包財經所有,未經授權不得轉載、摘編或利用其它方式使用本作品 。

來源:生活資訊網

評論前必須登錄!

立即登錄 注冊