股票市場會拋棄什么樣的人,你在其中嗎?

提起股票,很多人的第一反應就是賺錢,多少投機客懷揣一腔熱血進入股票市場,盼望著有朝一日金盆缽滿,勝利而歸,然而,市場卻如女人心,看不透,也猜不著,誰也不能保證自己就不會成為了下一個被市場拋棄的可憐人。那么,什么樣的人是不受市場寵愛的呢?

一、不知道自己要什么的人

在股票市場首先要要找準自己的位置,然后自己立個目標,最后想用什么方式來實現這個目標。很多交易者不知道自己能拿住什么級別的利潤,于是就什么級別的行情都想嘗試,盈利了就想多拿一會兒,虧損了也不知道什么時候砍,這種人最后不僅沒有盈利反而會虧得一塌糊涂。

二、同樣的錯誤一犯再犯的人

股票交易是一個試錯的過程大家都知道,但是試錯是有成本的,這在股票市場更是體現的更加直觀更加明顯。在交易時當你犯錯了之后會立馬得到市場的反饋。也就是俗話說的“打臉”。當你犯下了這樣的錯誤時一定要牢牢記住,并且讓自己不再犯才能夠減少試錯的過程早日走上盈利。我聽過很多股票大佬在交易犯錯之后用更嚴厲的懲罰讓自己牢牢記住這次錯誤保證下次不再犯,所以不長記性的人是會被市場很快淘汰掉的。

三、上陣不磨槍,資金管理不善的人

在投資過程中,資金管理當屬最重要的部分之一了,這也是每一個想要成功的交易者所必修的功課。很多看對了行情趨勢的人,交易賬戶也曾出現過巨幅獲利,但最后就是沒有賺到錢,甚至是大幅回吐,歸其原因,一定跟資金管理脫不了干系,當然,你可能會說進出場技術、止損的控制、心理因素等很多原因都會是虧損出現的原因,但最大的問題必定還是資金管理和風險控制。賺到一點甜,卻賠了所有本,那么,你的交易成功的幾率再高,也還是虧損。

有些不成熟的交易者,經常是一門心思做市場分析,簡單地把分析市場作為戰勝市場、獲取暴利的關鍵,但是,股票市場處處充滿風險,沒有百分之百的勝率,投資者一定要努力走出人性的貪婪,倘若不量力而為,一味地將所有的金錢和希望全部投入,換來只能是重倉落敗,血的教訓。

四、“魔鬼”上身,沖動交易的人

總有這樣一些交易者,他們的交易行為帶有很大的隨意性和盲目性,聽風就是雨,而不是根據市場行情狀況考慮對策,規劃交易,往往把“感覺”和“心”貫穿于交易的始終。一但聽到什么消息,就匆匆入市,被潛在的獲利蒙蔽了雙眼,而忽略了可能出現的風險。

沖動型交易者,以自我為中心,對市場行情的判斷手主觀因素的影響,容易脫離市場,對交易后的結果和損失也沒有明確的認識和考量時間,再加之沖動型交易者容易受到情緒化因素的干擾,無法保持平穩的交易心態。隨著市場行情的不斷發展和變化,交易者需要考慮的方方面面也會越來越多,如此復雜的市場,如果交易者事先不做好準備工作,不擬定好止損位,投機生涯很有可能以失敗告終。

五、委罪于人,無勇擔責的人

很多交易者在市場上獲利之后,就開始喜形于色,忘乎所以,認為自己神機妙算;當交易中遇到虧損,就寢食難安,怪這怪那地怨天尤人,而不會反思自己身上的問題。這樣的交易者往往心態不成熟,看不到市場的規律,也不能清晰的看到自己身上的問題,更不會主動尋找解決之道,只會一味地將失敗原因歸結為市場、管理、環境等,他們也不具備取得長期成功的心理潛質。

責任意識是每個人都應當具備的,不僅是生活中,在股票交易中亦是如此。不管是盈利還是虧損,你的每個舉動決策都需要自己承擔責任,只有這樣才能在市場中成為持續一致的贏家,做不到這一點,就難有大收獲。

六、急功近利,欲望無窮的人

經歷過股票市場大風大浪的人對“古今多少事,盡付笑談中”有著深切的體會,期市機會多如牛毛,然投資人下單也多入牛毛,進入股票市場的人無不懷著美好的愿望,能賺錢者尤其是賺大錢者鳳毛麟角,而股票市場的魔力就在于不斷出現大大小小的機會,每個股票人都有過賺錢的經歷,但有能力保住利潤的又少之又少,其重要原因就是在等待這門功課做的不夠,股票行情永遠存在,只有保持平淡為上,無險為高的心態方能進入成功的不二法門,過高欲望驅使投資人不斷得從一個失敗走向另一個失敗的惡性循環,這一點比貪婪和恐懼更可怕。

均線粘合要點:

1、最好選擇均線粘合時股價在歷史底部,并沿著長期均線向上運行,底部慢慢太高,小陰小陽必然會導致大陰大陽。如果股價沿著短期均線向下運行,那就要注意多空轉換時機的成交量,出現歷史天量較好。

2、均線粘合期間,換手率達到100%以上就說明調整充分,籌碼易手。時間越長,對以后拉升越有利。

出現均線粘合形態的股票,一旦放量,并且均線向上發散,那未來空間會非常大。經常會出現一陽穿多線,出現這些形態時,就要觀察成交量和形態,成交量越大,確認度高,形態越高,確認度高。運用于實戰選股,一般很少會選均線粘合的股票,因為要經過漫長的等待,我就自編出了一陽穿多線選股公式(重點伏擊均線粘合向上發散啟動的牛股)

均線粘合形態特征:

1、均線粘合形態形成的原因是股價經過長期的震蕩整理,使得長、短期均線數值接近形成的,從均線角度來看就是均線粘合。

2、形態角度上看,是箱體整理,從籌碼分布角度來看是籌碼高度集中。

3、均線粘合最關鍵的價值就是“平”,多空力量平衡,那之后必然會選擇方向,只是等待時機而已。

4、股價在極小空間長時間震蕩,在底部出現均線粘合極限狀態,未來一旦放量,空間非常大。

5、一旦均線向上發散,并成交量放大,那后期漲幅空間就非常大。

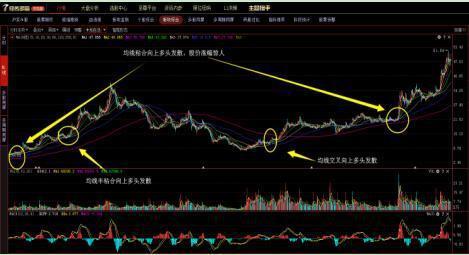

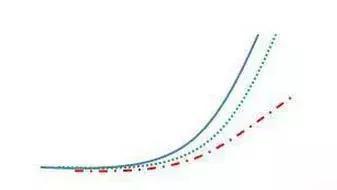

均線首次粘合向上發散

均線首次粘合向上發散大多出現在長期下降趨勢末期和長期上升趨勢初期,是指股價在筑底或盤整時,5日、10日和20日均線逐漸收斂,相互纏繞,形成均線粘合形態,然后股價或指數向,上突破均線粘合形態,各條均線向上多頭發散。

圖1,均線首次粘合向上發散形態

均線首次粘合向上發散的技術特征有以下幾點:

(1)出現在長期下降趨勢末期或長期上升趨勢初期。

(2)5日、10日和20日均線收斂,形成均線粘合形態。

(3)股價或指數向.上突破均線粘合形態,均線向上多頭發散。

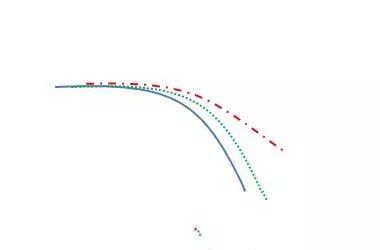

均線首次粘合向下發散

均線首次粘合向下發散大多出現在長期下降趨勢初期和長期上升趨勢末期,是指股價在筑頂或盤整時,5日、10日和20日均線逐漸收斂并相互纏繞,形成均線粘合形態,然后股價或指數向下跌破均線粘合形態,各條均線向下空頭發散。

圖2,均線首次粘合向下發散形態

均線首次粘合向下發散的技術特征如下:

(1)出現在長期下降趨勢初期或長期上升趨勢末期。

(2)5日、10日和20日均線收斂,形成均線粘合形態。

(3)股價或指數向下跌破均線粘合形態,均線向下空頭發散。

只取不舍,永遠無法領會交易的真諦

有句話說得好:心有多大,世界就有多大。這句話放在交易中也很合適:心有多大,行情就有多大。大多數投資者容易被事物表象所迷惑,看不清事物本質。他們每天追求確定性,追求暴利,追求傳說中的圣杯,然后,迷失在交易利益的得失之中,無法悟透一道坎:取舍。

1

優秀的交易系統,必然包含取舍。

取與舍,很重要。只取不舍,市場不會給你存活的機會;只舍不取,你自己會斷絕自己的生路。一個健康、具有正向預期收益的交易系統,必然包含取舍之道。

比如,想獲取暴利,必然要在某些方面舍去一些東西,暴利的前提可能需要重倉持有,如此你就不能如同輕倉交易般安全。所以,你舍去的是安全。相反,你若取安全,那么你就需要低倉位來進行交易,你舍去的,就是短時間實現暴利。

若你喜歡落袋為安,在有一定盈利的前提下,主動平掉倉位,你便心安理得,能拒絕利潤回撤帶來的痛苦,而你舍去的便是未來繼續盈利的可能性。相反,若你選擇承受回撤,你有可能取得更多的利潤,你的舍得也是心安理得。

你選做T,那你便是取低風險,但是你舍掉了大周期的一系列好處,比如,你的規模會受限制等。

性格、特點不同,對事物的關注點也不同,于是市場上誕生了各種各樣的交易方式。然而,大多數投資者所選擇的交易方式,將貪婪的本性展現無遺:既要低風險,又要高收益;既想抄到底,又想在高位出場;既想拿趨勢,又不愿意承受波動。

所以,在各種利益的誘惑下,大家都在發揮自己的聰明才智,期望找到一種完美的交易方法。可不幸的是,這恰好是市場最大的謊言。

2

大多數人迷失在利潤的誘惑里。

比如商品市場急速下跌后,大幅度反彈。A持有商品的空單,在行情急跌的過程中,有了很大的浮盈,但最后的結果是回吐了大部分的利潤。相反,由于下跌太猛,采用程序化交易的B進行了主動性平倉,即采用手動方法,終止了權益的波動,放棄了尊重系統,留取了絕大部分的利潤。

誰對誰錯,沒有定論。但是很明顯,兩者都有所取舍。A取的,是對系統的絕對尊重;舍去的,是資金曲線的平滑,A愿意承受資金曲線的回撤。B取的,是確定的利潤,舍去的,是對系統的絕對尊重。

從這次的結果來看,可能B是對的,因為B的利潤遠高于A,但是,在未來的某個階段,B可能因此而受到懲罰,因為他的思維里夾雜了一些主觀上對極端行情不確定性的恐懼。他急切地想終止權益的波動,那么,在未來某一波更大的行情出現時,B更沒有勇氣去持倉到最后。其承受能力,對趨勢行情的容納程度,會受到這一次干預系統的結果影響而變小,那么,將周期放大來看,B做出的選擇未必優于A。

3

這里涉及一個問題:思維的一致性。

也是開頭那句話給我的提示:心有多大,行情就有多大。當趨勢出現的時候,必然要相信趨勢會持續下去。當回撤的時候,必然要有一定的承受力度,如果無法承受一定幅度的回撤,那么必然無法抓到大的趨勢行情。

很多人無法理解這個簡單的道理,他們只看到,如果不去承受回撤,那么資金曲線會站在高位,利潤會可觀。可問題在于,思維是有一致性的,如果不去承受這次回撤,那么在曲線剛有起色的時候,就會主動平掉倉位,從而使曲線失去以后大幅度上揚的機會。

有一些交易員,喜歡在某個品種大幅度下跌的時候買入。其實,使用這種交易方法的人,他對市場的理解偏向“框架”。他更愿意相信市場各個品種的價格均有一定的界限。那么,他的思維一致性導致的結果就是他永遠無法“拿住”大行情。

即使他抄到了底,他也容易失去手中的頭寸。因為在他的思維模式里,對行情有“底”的判斷,也必然有“頂”的預期。他沒有趨勢型交易員的承受能力,也注定無法取得趨勢帶來的利益。

4

根據實際情況,做出屬于你的取舍。

在交易的過程中,每時每刻,我們都會受到利益得失的影響,這很正常。人都是有欲望的,欲望的大小,體現在你的賬戶資金額度上。如果你的欲望很大,那么你的賬戶資金額度對于你的資產來說,應該占有很大的比重。因為小賬戶小資金的權益變動根本無法激起你的一絲欲望,只有大的利潤,才能讓你的欲望得到滿足,才能讓你有在市場中繼續交易的動力。

但是,我們需要懂得取舍,也必須要做出取舍,想從市場中取得更多的利潤,必然要舍去更多的東西,比如,你的總資產可能因此而劇烈波動,你可能因為利益的波動而失去了從容,失去了冷靜,你的家庭也因此不和睦,等等。

相反,你若降低你的欲望,讓它保持在一個均衡的狀態,控制你的倉位,追求屬于你的利潤,你可能因此而變得更加從容、更加淡定,你對交易本質的理解可能因此加深,你的交易水平或許會得到巨大的改善。

追求在底部買入,并且在趨勢的高點賣出,這是很難實現的。即使實現,也不具備可持續性。理由很簡單。你只取不舍,市場會消滅你。

所以,交易者應重視取舍之道。請梳理一下你的交易系統,舍去某些不切實際的期望,將盈利的預期降低一些,縮小倉位,不要過度地使用杠桿,不要追求一夜暴富,那么你所取、所得到的東西,會更多一些

評論前必須登錄!

立即登錄 注冊