早在2000年以前,國際大豆貿易方式就改為以CBOT為基礎的升貼水方式,油廠采購大豆原料會在半年甚至一年前開始;而國內銷售端則是沿用現貨一口價的模式,銷售周期一般在1—2個月。購銷兩端周期不匹配使得國內傳統定價方式弊端逐漸顯現,不僅在上漲行情中無力應對成本增加的風險,而且在下跌行情中也陷入上游被動銷售、下游惜買的僵局中。

[基差與基差貿易]

2001年我國加入WTO后,油脂油料進口逐步放量,對外依存度愈發顯著。外部干擾因素增加,行情波動愈發劇烈,國內企業價格風險管理迫在眉睫,基差貿易模式應運而生。相比豆粕市場的優先試水,油脂基差交易迅速發展則是在2015年后。此舉不僅利于上游壓榨廠商提前鎖定遠期壓榨利潤、降低經營風險;同時也給了下游貿易商選擇二次價格的機會,使其利用期貨市場的波動,逢低點價降低成本。

與此同時,隨著基差貿易模式的普及,油脂報價變得越發透明,貿易商越難賺取油廠與終端之間信息不對稱的收益。這時,對行情的研判能力、基差采購及點價時機成為其在夾縫中脫穎而出的關鍵所在。

理論上,基差是指商品現貨價格與期貨價格在同一時間和特定地點存在的差值,反映兩個市場運儲成本和持有成本的價格差異。正常情況下期價高于現貨價格即基差為負,此時的市場狀態為正向市場(或正常市場)。這是因為由于購買期貨合約只需產生少量資金占用成本,而持有現貨至遠月則需支付相關倉儲、、損耗等費用。隨著交割月臨近,持有成本降低,期現價格趨同。若期貨價格低于現貨價格則基差為正,此時的市場狀態為反向市場(或逆向市場)。出現這種狀態的原因有:近期商品需求遠大于供應,導致現貨價格大幅上漲,遠高于期貨價格加上持有成本;或預計將來該商品的供給會大幅度增加,導致期價大幅走低。

現實中現貨市場存在三種基差:

第一種,油廠基差報價。通常確定基差報價的考慮因素有四個,一是壓榨利潤。通過測算盈虧平衡點即大豆壓榨利潤=盤面利潤-加工費+豆粕基差×0.785+豆油基差×0.185=0時,可得到油粕理論基差。二是現貨供應情況。當期貨市場變動不大時,若預計未來現貨供應趨緊,現貨價格相對期貨價格會出現更大幅度上漲,表現為基差變強,油廠會調高基差報價,反之則調低。具體可以通過跟蹤大豆船期、大豆及油粕庫存、壓榨企業開工率、國內供求平衡表等行業數據進行判斷。三是期貨價格走勢。當現貨市場波動不大時,期價走高,油廠會適當調低基差報價;反之則調高,以達到“期貨價格+基差”始終與現貨價格相匹配的狀態,使得更容易被市場接受。四是下游接受程度。當報出基差,觀察下游反映進行調整。

第二種,下游接受基差。相比上游,下游更能感受終端消費冷暖變化,并基于此形成內心認同的報價。但因為其議價能力較弱,且數據及信息相對匱乏,大多以主觀臆斷為主。盡管相比油廠下游更為被動,但隨著基差交易推廣,中間貿易商投機行為常常會反作用于市場,對于盤面點價偏好于追漲殺跌,對于基差則更傾向于低買高賣。具體可配合未執行指標考察貿易商態度。

第三種,市場實際成交基差。買賣雙方共同協商的結果,能相對真實地反映市場供需。

基差交易是指以商品期貨合約價格為基礎,加減協議基差來確定最終現貨商品買賣價格的交易方式。由于基差的波動幅度要小于價格本身的變化幅度,所以結合套期保值,可以實現以較小的基差風險代替較大的價格風險的作用。

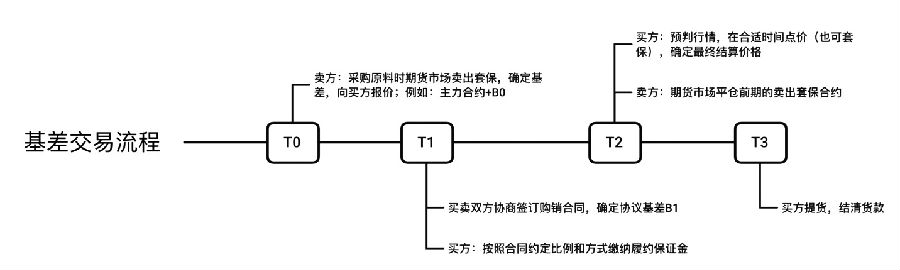

圖為基差交易流程

企業在實際運用中,一般包括以下兩種基差交易模式:第一,盤面點價。第二,通過預測基差變動進行期現套利,若預期走擴,可做多基差,即多現貨空期貨;若預期走縮,可做空基差,即多期貨空現貨。

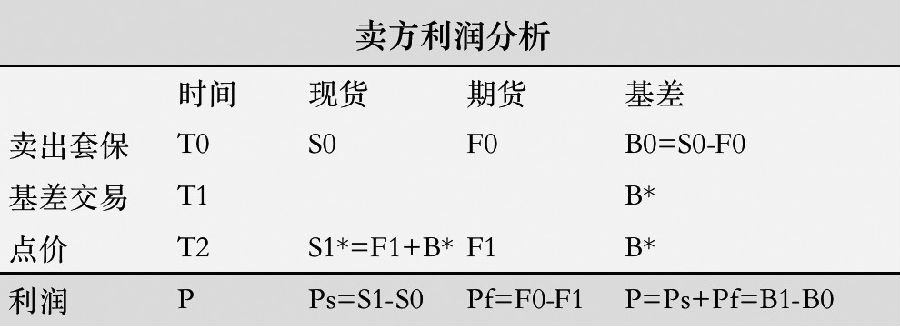

圖為利潤分析

由于有了基差交易,在協議基差確定時,對于賣方來說,不論在T1時刻市場上實際的現貨價格與期貨價格將如何變化,交易利潤P都已經在基差交易時鎖定。只要能確保協議基差大于賣保時基差,賣方就能確保利潤。賣方只需考慮如何確定即能保證利潤、又能為對方所接受的協議基差即可。需要注意的是買方點價時的現貨價格(S1*)與當時實際現貨價格(S1)不一定相同,若協議基差相比當時市場基差偏低,則賣方損失了一定獲利機會。

究其根本,基差交易是為了實現風險轉移。對賣方來說,可以結合套期保值將自身面臨的基差風險通過協議基差的方式轉移給對手方。

對基差買方而言,基于其對商品未來價格走勢的預測,接受對方基差報價,承擔一定風險,換取點價權利。基差買方一般不會在簽訂基差合同時就在期貨市場做套期保值,否則其所獲得的點價權利就失去了意義。對基差買方而言,點價操作本身更多是一種投機行為,要求其對基差、期貨市場、現貨市場有深刻的理解和正確的判斷。一旦簽訂基差合同,對價格走勢判斷錯誤又未能在適當的時機點價,其所面臨的風險比基差賣方要大得多。當然,偏保守的貿易商會做部分套保以降低風險。

[產業鏈貿易流程]

具體到產業鏈的貿易流程,主要涉及以下環節:在國際大豆貿易環節,國際貿易商向產區農場主購買大豆,同時在CBOT賣出期貨合約,綜合考慮成本和利潤報升貼水;國內油廠根據升貼水報價和國內外期貨價格計算盤面榨利并持續跟蹤,一旦為正,則與國際貿易商簽訂升貼水合同,且約定在一定期限內在CBOT點價,同時在國內賣出油粕期貨鎖定利潤。

對于國內壓榨廠,會根據銷售計劃定制采購計劃,而銷售計劃需要提前至少半年確定,然后根據市場需求變化調整,進而影響采購節奏。具體地,油廠需要綜合考慮產地情況及裝運周期,在保證7—19全庫存下,預測到港時間及到港量。再根據升貼水報價等進行詢價采購,一般需要提前一個月以上采購。完成簽訂合同及確認相關費用后跟蹤船運情況,安排壓榨計劃。

在國內銷售環節,壓榨廠一般會提前3個月銷售基差合同,根據進口成本、預期利潤以及市場供需預期給出基差報價,再根據市場變化、下游接受程度以及終端消費情況進行動態調整。

對于下游買家,一般會根據自身對現貨市場的研判、下游訂單數量以及自身資金實力制訂基差采購計劃。何時買入基差、基差購買價格以及點價時機成為決定其成本高低的關鍵所在。點價時可以隨即在盤面套保,具體套保比例則由企業根據自身風險偏好以及對后市看法而定。具體點價主要依托企業對階段性行情及基差的預判,大部分會選擇分批多次點價,也可根據預期的銷售價格測算利潤去點。

[豆油基差數據梳理]

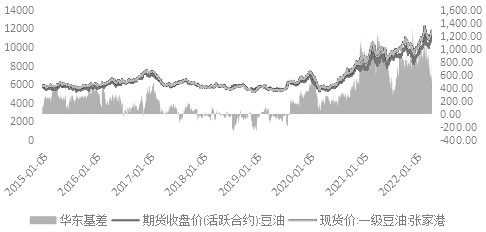

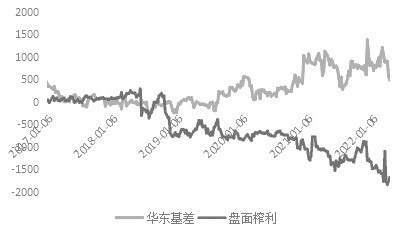

回顧2015年至今的豆油基差走勢(以華東為代表)可以發現,從2020年開始,基差波動區間有所上移;2020年年底更是開始往極端化發展,高基差成為常態。本文認為一方面是因為全球供應端出現問題,USDA數據顯示2020/2021年度全球植物油庫消比為近10年最低水平;另一方面,疫情、地緣沖突等外部因素起到推波助瀾的作用。

圖為華東地區豆油基差變動情況

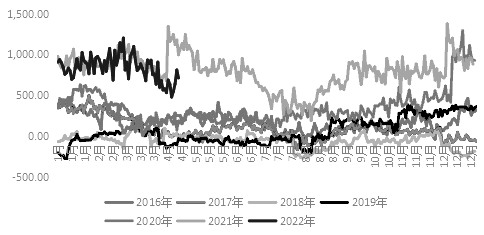

圖為基差統計分析

從季節性規律來看,春節備貨結束后,因需求萎縮,基差一般會從高位回落;二、三季度通常會進入累庫周期,進而拖累基差走弱;四季度受需求刺激走強;但根據每年供需情況不同存在差異化表現,甚至會因買船節奏、港口卸貨等原因導致國內供需錯配,出現與季節性規律相背離的走勢。

圖為華東地區豆油基差走勢

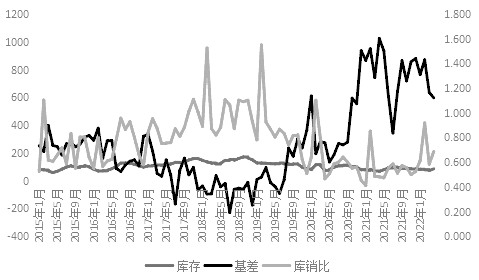

基于上述對產業基差貿易的了解,本文搭建了觀測基差變化的參考指標。首先,現貨市場實際成交的基差報價是油廠和下游買家共同協商的結果。從油廠報價的角度考慮,利潤是決定價格的第一要素,而綜合榨利等于盤面榨利加上油粕基差收益,由于不同油廠對油粕基差的取定方式不一,盤面榨利相對綜合榨利更好獲取,且從相關性檢驗來看,豆油基差和盤面榨利有較強的負相關性,兩者相關系數達-0.75.其次,油廠也會根據國內主要的現貨指標去預判后面一段時間的供需松緊情況,進而給出報價,例如大豆買船進度、到港情況、油廠壓榨開機等,最后落腳于庫存消費比或庫存預期情變化,從相關性檢驗來看,庫存與基差聯動性表現更好,2015年至今庫存與基差相關系數為-0.72,庫消比與基差則是-0.62。

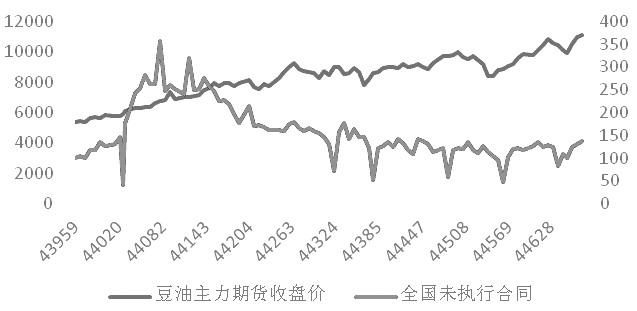

圖為豆油基差與盤面榨利走勢

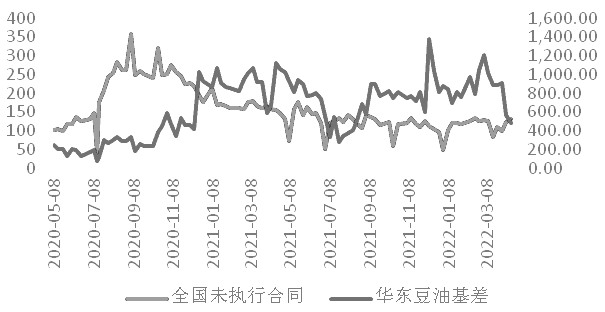

對于下游貿易商而言,雖然議價能力較弱,但其投機行為常常反作用于價格。貿易商對于盤面點價和基差采買有著不同的傾向性,從豆油未執行合同與兩者之間的關系來看,豆油的未執行合同與期價存在一定負向相關關系,盤面走弱,下游觀望居多,采購節奏放緩;盤面走強則會刺激下游囤貨。對于基差,鑒于其會在固定區間內波動,貿易商會選擇在高位時做空基差低位時做多基差,但由于2020年后基差波動范圍整體上移,貿易商往期經驗失靈,市場開始出現分歧,導致兩者相關性減弱。從檢驗結果來看,相關性程度不算高,僅作為參考指標。

圖為豆油基差-庫存-庫銷比走勢

圖為豆油期價與未執行合同

圖為豆油基差與未執行合同

此外,市場的反饋機制使期貨市場的基差序列波動存在記憶性,即當期基差與前期基差存在很強關聯性。此外,主力資金操縱行為會使得期貨價格發現功能失真,進而導致價差出現非理性波動,具體可通過持倉變化去觀察資金興致。

[豆油基差預判]

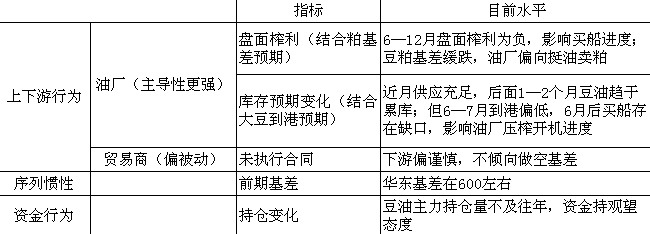

基于上述分析,本文搭建了一套預判基差變化參考指標:

圖為基差觀察指標

從指標反映來看,本文對未來1—2個月豆油基差偏強看待,至少不看過弱;7月后走期現回歸邏輯。(作者單位:中州期貨)

(文章來源:期貨日報)

來源:東方財富

評論前必須登錄!

立即登錄 注冊