? 4月之前市場的大幅回落基本反映了國內最壞的經濟狀況,后期隨著全國疫情的好轉、一系列穩經濟措施的快速落地,國內經濟有望繼續復蘇,滬深300指數呈現振蕩或振蕩上行的概率相對更大。期權方面,當前隱波整體處于略微偏高水平,后期隨著市場的不斷振蕩或有小幅下行空間。持有股票的投資者,可考慮擇機賣出虛值看漲期權來增強收益,行權價上建議選擇4400點以上合約。

[滬深300指數分析]

當前國內面臨的宏觀環境已開始有所好轉。

首先,5月經濟數據呈現觸底反彈的復蘇態勢。具體而言,5月規模以上工業增加值同比增長0.7%(上月-2.9%),固定資產投資同比增長4.5%(上月+1.8%),社會消費品零售總額同比增長-6.7%(上月-11.1%),出口(以美元計)同比增長16.9%(上月+3.9%),三駕馬車中投資、消費、出口數據全面回升。同時,5月制造業PMI亦回升至49.6%,盡管仍舊處于50%臨界水平之下,但相比上月已有明顯好轉。

其次,從金融政策上看,5月五年期LPR報價利率超預期下調15BP,這不僅是LPR改革以來的最大單次降幅,而且是在前期MLF利率保持不變的情形下發生的,表明當前政府通過穩定房地產以維穩經濟的意圖十分明顯。同時,由于政府穩增長相關政策的加速落地,5月份新增人民幣貸款1.89萬億元,同比多增3920億元;社會融資規模增量為2.79萬億元,比上年同期多8399億元,相關金融數據明顯好于市場預期,反映實體經濟的融資需求正在得到明顯改善。

最后,此輪以上海為代表的新冠疫情基本得到有效控制,各地復產復工持續推進,前期產業鏈供應鏈不暢等問題逐步緩解,各項穩增長政策效果亦逐漸顯現,相信后期國內經濟反彈有望持續。

總之,我們認為基本面最壞的時期正在過去,滬深300指數后期有望繼續呈現振蕩反彈走勢,但考慮到當前國外宏觀環境復雜多變,美國通脹形勢依舊嚴峻,我們也需警惕后期美國超預期加息可能產生的系統性風險。

[滬深300股指期權成交持倉分析]

成交量PCR值呈現振蕩走勢

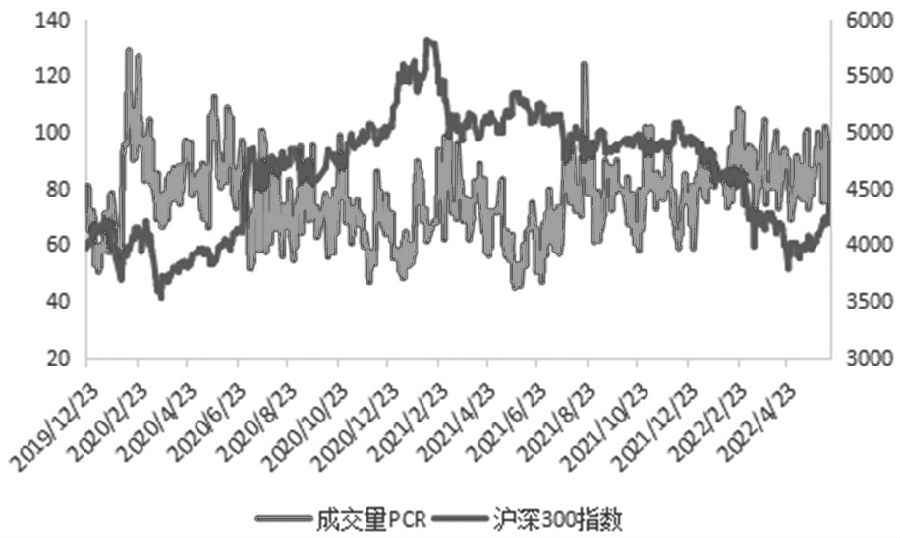

圖為期權成交量PCR(%)

6月以來,隨著滬深300指數不斷上漲,股指期權繼前兩個月不斷縮量后,成交量開始出現逐步回升,日均成交量在17萬張左右,環比回升近40%。成交量PCR值(看跌成交量與看漲成交量比值)依舊呈現振蕩走勢,但重心相比上月有小幅下移,6月以來該指標均值在85%左右,與上月相比整體變化不大,表明盡管滬深300指數出現明顯上漲,但買入看跌期權進行避險的投資者并未有明顯的增多,投資者并未因為市場的上漲而出現恐高情緒。

持倉量PCR值振蕩上行

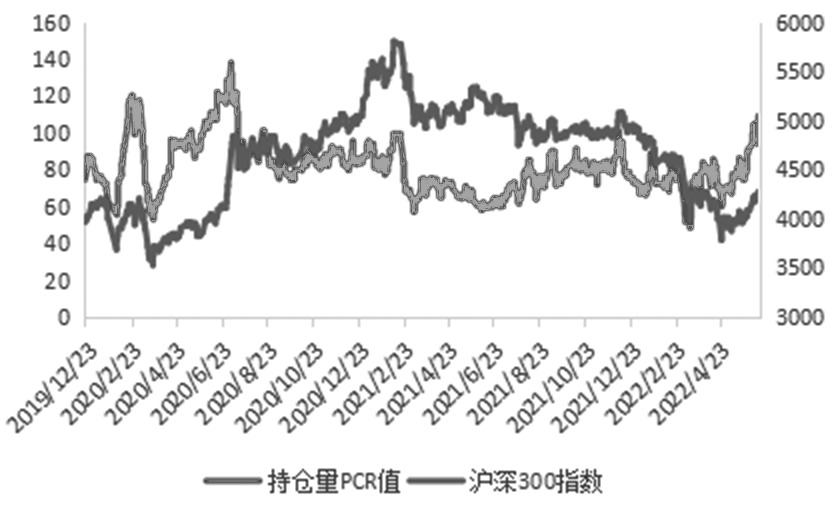

股指期權上市以來,持倉量PCR值(看跌期權持倉量與看漲期權持倉量比值)與標的指數整體呈現相對明顯的正相關性,該指標一般站在期權賣方的角度進行分析,因賣方的占用資金更大。

6月以來,股指期權持倉量繼續小幅回升,日均持倉量在21.2萬張左右,與上月相比小幅回升2%左右,表明以賣方為主的中期投資者正在繼續增多。持倉PCR值(看跌期權持倉與看漲期權持倉比值)整體呈現明顯回升走勢,由4月底的65%左右大幅回升至當前105%左右,重心相比上月有明顯上移,經歷前期4月中下旬的大幅回落,賣出看漲期權的投資者比例已有明顯減少,市場情緒修復較為明顯。

圖為期權持倉PCR值(%)

從持倉看標的指數下方支撐正在增強

期權持倉量的分布能夠在一定程度上代表主力機構對后市標的期貨的看法,如看跌期權某一行權價格的持倉量高,代表在該行權價處標的期貨價格具有較強的支撐。因期權賣方資金量較大,市場的走勢一般掌握在他們手中。

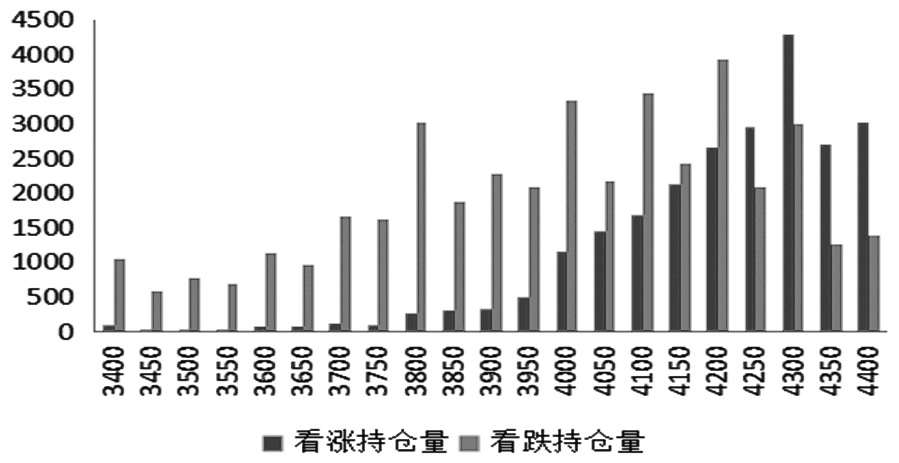

圖為IO2207期權持倉量分布

一方面,從看漲期權的持倉分布上看,當前主力IO2207系列合約上方行權價4500點處持倉整體較高,表明該行權價賣出看漲期權的投資者較多,該價位附近存較大壓力。

另一方面,從看跌期權持倉分布上看,主力IO2207下方最高持倉集中在行權價為4200點處,且該行權價之下的持倉分布相對前期明顯更為密集,表明賣出虛值看跌期權的投資者有明顯增加,短期4200點之下支撐整體較強。

[滬深300股指期權波動率分析]

標的波動率處振蕩回落趨勢中

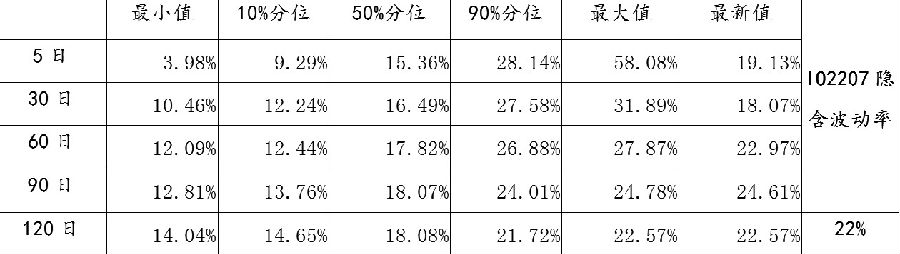

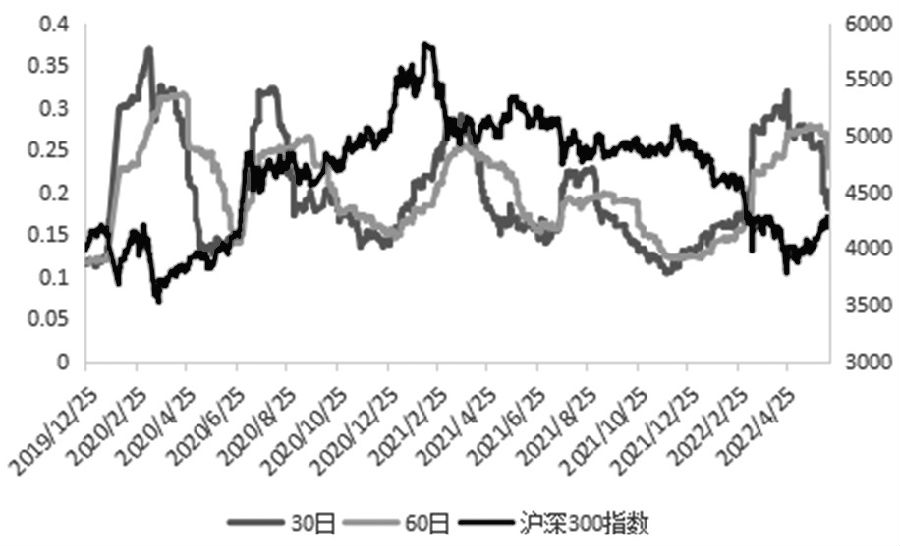

5月以來,滬深300指數波動放緩明顯,30日和60日歷史波動率拐點已明顯顯現,前者由前期近32%的高點大幅回落至當前18.07%左右,后者由于滯后性,目前處于22.97%左右,兩者數值分別處于近一年60%和80%分位左右的中等偏高水平,后續各周期歷史波動率有望繼續回落。

一方面,波動率具有明顯的均值回歸特性,近段時間標的波動率盡管已有明顯回落,但仍舊處于歷史中等水平之上;另一方面,從技術上分析,當前30日歷史波動率已經完全下穿60日歷史波動率,處于波動率下行趨勢之中。此外,前期導致市場大幅波動的美聯儲加息等因素逐漸明朗化,標的市場波動短期再度放大的概率整體相對較小。

表為近一年歷史波動率統計情況

圖為歷史波動率走勢

隱含波動率重心整體下移

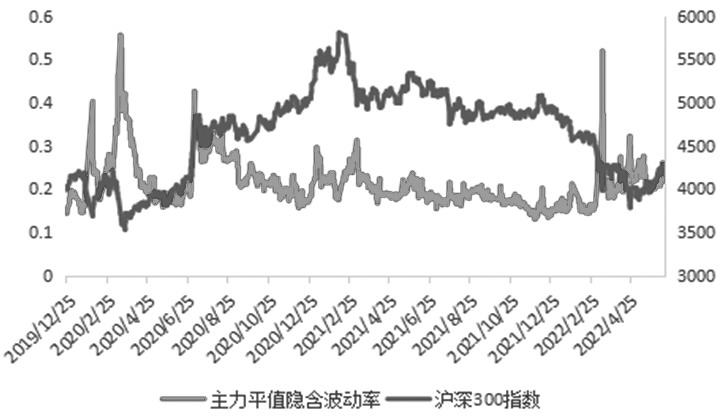

自5月以來,股指期權隱含波動率繼續走出先揚后抑的振蕩走勢,但重心相比上月有了明顯的下移,其中主力平值看漲期權隱波由5月初20%左右最高上行至26%左右后產生明顯回落,當前處于18%左右,主力平值看跌期權隱波由5月初25%左右最高上行至31%左右,當前處于25%左右。隱含波動率的回落表明隨著市場的振蕩反彈,投資者的情緒已由前期的相對恐慌逐步過渡到當前的相對平穩。

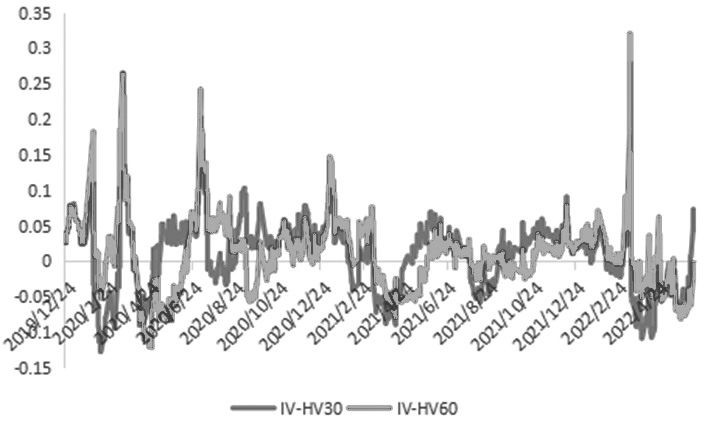

從隱含波動率與歷史波動率的對比上看,當前主力平值看漲看跌隱波均值在22%左右,與30日歷史波動率相比存在4個百分點左右的溢價,從歷史上看該溢價水平處在歷史70%分位左右的中等偏高水平,期權估值存在略微的高估。

圖為隱含波動率折溢價水平

圖為隱含波動率與標的價格關系

從波動率與標的價格走勢上分析,從歷史上看,當標的價格振蕩上行,而歷史波動率和隱含波動率不斷下行時,后期標的價格走勢往往更易持續(如2020年8月至12月、2021年8月至12月中旬等),從這個角度上看,后期滬深300指數繼續呈現振蕩或振蕩上行的概率相對更大。

[結論及建議]

我們認為,4月之前市場的大幅回落基本反映了國內最壞的經濟狀況,后期隨著全國疫情的好轉、一系列穩經濟措施的快速落地,國內經濟有望繼續復蘇,滬深300指數后期呈現振蕩或振蕩上行的概率相對更大。

期權方面,當前隱波整體處于略微偏高水平,后期隨著市場的不斷振蕩或有小幅下行空間。

基于此:(1)持有股票的投資者,可考慮擇機賣出虛值看漲期權來增強收益,行權價上建議選擇4400點以上合約;

(2)波動率交易者,鑒于我們認為短期再度出現大幅下跌的概率整體較小,建議以逢高做空遠月看跌期權波動率類策略交易為主,如經典的看跌期權比率式價差類策略;

(3)方向性交易者,依舊可考慮背靠重要支撐線逢低構建牛市價差策略,或擇機賣出遠月行權價為4100點之下的看跌期權合約來替代方向性多頭,若到期時該期權被行權,則相當于以4100點的價格購入對應的現貨,但會多一部分權利金收入,進而可以降低持倉成本。(作者期貨投資咨詢從業證書編號Z0011568)

?

?來源:期貨日報

評論前必須登錄!

立即登錄 注冊