? ?雖然外盤紙漿呈現出一致的Back結構,內盤紙漿期貨未來進入下行通道的可能性較大,但強現實和弱預期的矛盾依然客觀存在,預計下跌過程中面臨諸多阻礙。

在紙漿外盤報價橫盤數月之后,近期終于傳出新一輪報價下調50美元/噸的信息。當前,國內紙漿報價折合進口成本依然在7300元/噸附近,主產國對我國的發運量仍然偏少。因此,至少近幾個月市場依然難以擺脫一些矛盾和困境。

第一,強現實和弱預期的矛盾并沒有因為外盤紙漿報價下行而完全消失。

市場一致預期,當前供應偏緊局面會隨著海外漿廠復工、新增產能增加、運輸效力恢復逐漸緩解,以及在全球宏觀經濟形勢不佳、需求不景氣的背景下,未來紙漿價格大概率進入下行通道。這種預期初步從漿廠公布的財報數據、全球紙漿發運量等數據上得到一定印證。據統計,第二季度Canfor Pulp紙漿發運量環比增加16%,至20.5萬噸,主要是由于產量同期增長了6%,至18.7萬噸,并且庫存有所下降。5月,全球紙漿發運量有逐漸恢復的跡象,同比增加超5%,環比增加超6%,高于5年均值水平。同時,預計隨著新增產能投入和漿廠復工,未來紙漿供應將會逐漸增加。

然而,與供應走向寬松的弱預期對立的是“可流通現貨依然偏緊,進口成本依然偏高”的強現實。據統計,新一輪外盤月亮和凱利普紙漿報價下調50美元/噸,至950—960美元/噸,船期預計在9月,折合進口成本依然在7200元/噸以上,現貨報價穩定在7100元/噸以上。期現走勢基本分化,強基差對近月合約的支撐明顯。

第二,國內外紙漿供應改善的時間節點和內外盤的遠期曲線相悖。

未來供應逐步改善成為市場的一致預期,內外盤月間結構均呈現明顯的Back結構。不過,由于歐美地區的紙漿報價一直高于我國,理論上,供應恢復的路徑預計先從報價更高的歐美地區開始,而我國紙漿供應改善的時間節點預計慢于全球其他銷區。5月,全球發往西歐、北美、中國的數量均出現環比上升,但與5年均值水平相比,僅北美地區處于均值以上,原因在于北美地區的報價偏高,漿廠優先考慮發貨。從單項數據來看,5月,世界20強的針葉漿發運量環比和同比均有增加,但我國的針葉漿依然偏低,同比減少15.2%,這意味著我國紙漿供應恢復的時間點將滯后于歐美。

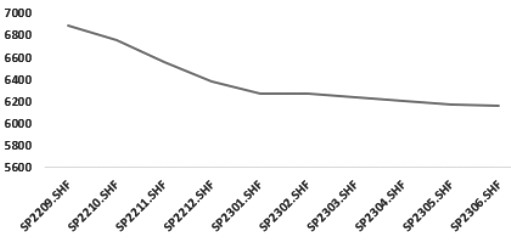

不過,目前內外盤紙漿價格的遠期曲線卻與理論相悖。內外盤紙漿遠期價格曲線均呈現遠月深度貼水近月的格局,但價格大幅下行的時間點并不一致。挪威漿紙交易所的NBSK報價顯示,近月合約之間的價差相對偏小,曲線相對平滑,拐點將發生在第四季度的11月。國內則是相反,紙漿期貨價格拐點從2209合約開始。兩者曲線的不一致反映出市場對供應改善的時間預期不一致,即國內供應改善的時間點早于歐美,但若外盤依然維持當前結構,則意味著漿廠對歐美的報價會依然偏高,那么對我國紙漿的美元報價下調幅度也將有限。

第三,在短期供應偏緊的客觀事實下,交割月基差收斂需謹防期價大幅反彈。

目前,紙漿最低的外盤報價為950—960美元/噸,折合進口成本約7300元/噸,內盤紙漿期貨主力合約最低已經跌近6200—6300元/噸一線,價差拉大到1000元/噸。接下來,若外盤報價下調速度跟不上內盤期價跌幅,那么在短期供應依然偏緊的背景下,隨著交割月臨近,或再度出現類似于紙漿期貨2209合約從6400—7300元/噸的極限拉升行情。

從外盤和內盤紙漿期價走勢歷史規律來看,內盤期貨2301合約已經兌現了大部分供應改善的預期。回顧之前外盤的最低報價和內盤紙漿期價的關系,當外盤紙漿報價最低在815—830美元/噸附近時,內盤紙漿期價主要的波動區間在6200—6500元/噸,而目前紙漿期貨2301合約期價已經接近6200元/噸的位置,下跌速度或放緩。

綜合以上分析,外盤紙漿呈現出一致的Back結構,內盤紙漿期貨未來進入下行通道的可能性較大,但強現實和弱預期的矛盾依然客觀存在,供應偏緊的事實會導致近月合約進入交割月急速拉漲。同時,由于歐洲面臨能源短缺危機,全球供應鏈恢復也還需時日,短期全球紙漿報價預計是緩慢下調,對應到內盤,紙漿期貨近月合約下行會因外盤報價的堅挺而獲得階段性支撐。(作者單位:中信建投期貨)

?

?來源:期貨日報

評論前必須登錄!

立即登錄 注冊